1. 예금 만기 후, 고민은 시작된다

예·적금 만기일이 다가오면 누구나 한 번쯤 이런 생각을 합니다. "이 돈, 다시 예금에 넣어야 할까? 다른 데 투자해볼까?"

지금처럼 금리가 오락가락하는 시기에는 더더욱 판단이 어려운데요.

특히 사회 초년생이나 재테크 입문자라면 ‘만기 후 돈 굴리기’는 중요한 전환점이 됩니다.

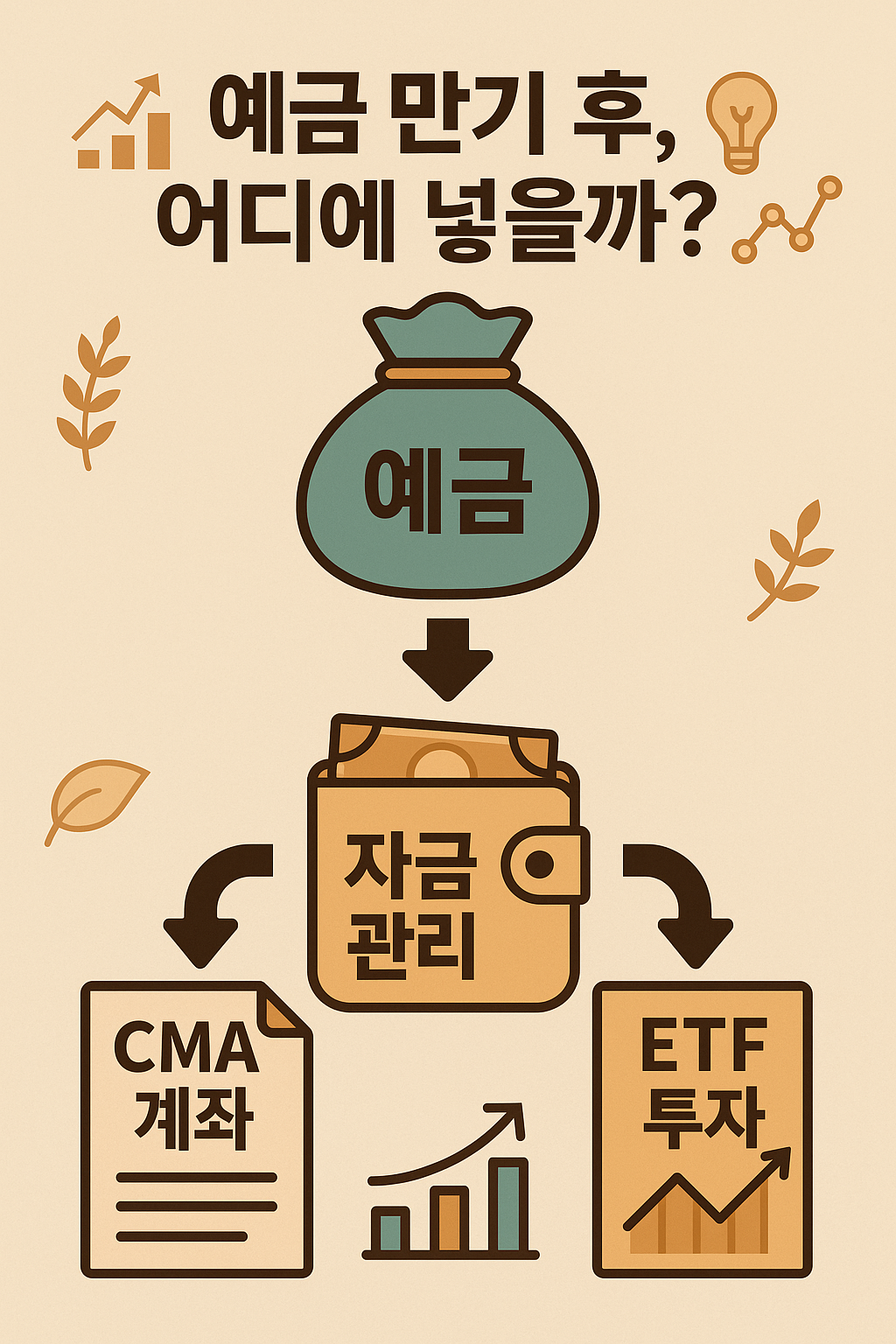

2. 예금 만기 후 가능한 선택지 TOP5

- 1) 다시 예·적금에 가입하기 – 안정성 최우선인 분께 추천

- 2) CMA 계좌에 넣기 – 단기 자금 유동성 확보

- 3) ETF·채권 투자로 분산 – 예금보다 약간의 수익을 노리는 중위험 전략

- 4) 적립식 펀드 시작 – 꾸준히 모으면서 장기 수익 추구

- 5) 고금리 적금 자동이체로 설계 – 다시 종잣돈 만들기 루틴

3. 만기 후 바로 다시 예금? NO! 조건을 체크하세요

금리 비교 없이 그냥 만기 재예치를 선택한다면, 손해를 볼 수도 있습니다.

특히 요즘은 예금 금리가 빠르게 바뀌기 때문에 ‘자동 재예치’를 선택하면 오히려 더 낮은 금리로 예치될 가능성도 있죠.

👉 TIP: 예금 금리 비교 사이트(ex. 금융감독원 금융상품통합비교, 뱅크샐러드 등)를 통해 최신 금리를 먼저 확인한 뒤 결정하세요.

4. CMA 계좌로 단기 굴리기

CMA는 증권사에서 제공하는 예치금 계좌로, 하루만 맡겨도 이자가 발생합니다.

단기적으로 돈을 묶지 않으면서도 이자 수익을 누릴 수 있어, 예금 만기 후 '일단 보관'용으로 매우 유용합니다.

- 📌 대표 상품: 한국투자증권 CMA, 미래에셋증권 CMA 등

- 💡 장점: 자동 입출금 + 이자 발생

- ⚠️ 유의사항: 증권사별 수익률 차이 주의

5. ETF나 채권 투자로 ‘분산 투자’ 시작하기

만기 자금을 단순히 은행에 다시 넣기보다, 일부는 ETF나 채권 등 저위험 투자에 분산하면 자산을 조금씩 굴릴 수 있습니다.

예를 들어 국공채 ETF나 채권형 펀드는 주식처럼 변동성이 크지 않으면서도, 예금보다 높은 수익률을 기대할 수 있죠.

6. 적립식 펀드와 고금리 적금으로 자산 재설계

만기 금액의 일부는 정기적립식 펀드로, 나머지는 고금리 적금(이벤트 상품 포함)에 자동이체 설정해두면 자산이 자동으로 ‘두 갈래’로 움직입니다.

이 방식은 사회 초년생에게 특히 추천되는데요. 안정성과 수익성을 동시에 잡을 수 있기 때문입니다.

7. 실제 활용 예시: 1,000만 원 굴리기

예금 만기 후 수령한 1,000만 원, 아래처럼 굴려보세요.

- 💰 500만 원 – 고금리 1년 예금

- 💳 300만 원 – CMA 계좌에 단기 보관

- 📈 200만 원 – 국채 ETF 투자

이렇게 자산을 ‘나눠서 굴리기’ 하면 리스크 분산 + 유동성 확보 + 수익성까지 균형 잡을 수 있습니다.

8. 예금 만기 후 절대 하지 말아야 할 실수

- 자동 재예치 설정 그대로 두기

- 금리 비교 없이 아무 상품이나 선택

- 한 곳에 몰아서 굴리는 방식

돈을 굴리는 것은 전략입니다.

만기 자금은 ‘다시 시작하는 기회’라는 마인드로 접근하세요.

9. 정리: 예금 만기 후, 이렇게 움직이세요

- 📊 금리 비교부터 하세요

- 💡 CMA, ETF, 적립식 펀드 활용해 분산하세요

- 🔁 자동이체와 고금리 상품으로 다시 루틴 설정하세요

예금 만기 후는 재테크의 재시작점입니다. 소중한 자산이 다시 잘 자라도록, 오늘부터 전략적으로 굴려보세요.

'경제' 카테고리의 다른 글

| 목돈 마련의 첫걸음! 초보자를 위한 금융 습관 5가지 (2) | 2025.06.07 |

|---|---|

| 월급 저축 전에 꼭 알아야 할 '저축의 목적' 설정법 (3) | 2025.06.07 |

| 예·적금으로 1억 만들기 시작하기 초보자 재무 설계 완전 가이드 (1) | 2025.06.07 |

| 적금도 전략이다! 자유적금 vs 정기적금 무엇이 더 유리할까? (0) | 2025.06.07 |

| 돈 안 써도 저절로 모인다? 초년생 맞춤형 적금 자동화 노하우 (1) | 2025.06.07 |